Nhìn lại một tuần khủng hoảng của ngành ngân hàng thế giới

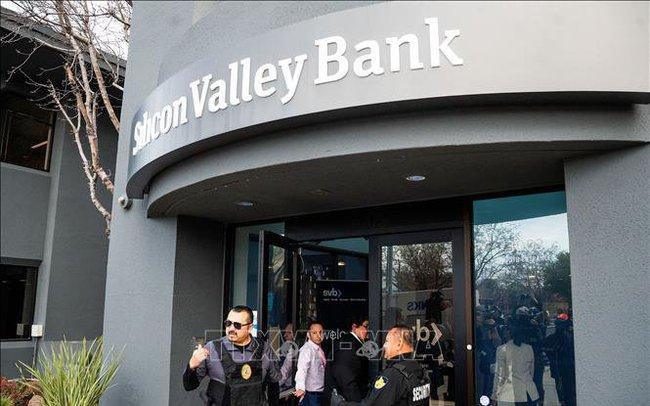

Ngày 10/3, Ngân hàng Thung lũng Silicon (SVB) đã lâm vào khủng hoảng, trở thành vụ sụp đổ ngân hàng Mỹ lớn nhất sau cuộc khủng hoảng tài chính toàn cầu năm 2008, khiến ngành này trên toàn thế giới trải qua một tuần chao đảo.

Diễn biến ngành ngân hàng thế giới tuần qua

Theo kênh CNN, các khách hàng của SVB đã hoảng loạn rút tiền khỏi ngân hàng này trước khi các cơ quan quản lý Mỹ can thiệp để nắm quyền kiểm soát. Tuy nhiên, vụ sụp đổ của SCB đã khiến thị trường hoảng loạn, gây ra khủng hoảng cho các tổ chức tài chính yếu hơn đang phải chật vật với những hậu quả không lường trước được của lãi suất tăng vọt và những vấn đề tự gây ra.

Cụ thể, ngày 10/3, Công ty Bảo hiểm Tiền gửi Liên bang (FDIC) của chính phủ Mỹ đã nắm quyền kiểm soát SVB. Đây là vụ sụp đổ ngân hàng lớn nhất ở Mỹ kể từ vụ Washington Mutual năm 2008. Mọi chuyện bắt đầu khi 48 giờ trước đó, Ngân hàng SVB thua lỗ hàng tỷ USD khi bán trái phiếu chính phủ Mỹ để huy động tiền trả cho người gửi tiền. SVB đã cố gắng nhưng không thành công trong bán cổ phiếu để củng cố tài chính. Điều đó đã gây ra hoảng loạn dẫn đến vụ sụp đổ.

Ngày 12/3, FDIC đã đóng cửa Ngân hàng Signature sau khi các khách hàng ồ ạt rút tiền gửi ra khỏi ngân hàng này khi chứng kiến những gì vừa xảy ra với SVB. Cả hai ngân hàng trên đều có tỷ lệ tiền gửi không được bảo hiểm cao bất thường mà họ dùng cho hoạt động kinh doanh.

Ngày 15/3, sau khi cổ phiếu của Ngân hàng Credit Suisse sụt giảm giá trị tới 30%, các nhà chức trách Thụy Sĩ đã tuyên bố hỗ trợ cho ngân hàng lớn thứ hai nước này. Động thái làm dịu cơn hoảng loạn thị trường ngay lập tức nhưng ngân hàng này vẫn chưa thoát khỏi khủng hoảng. Các nhà đầu tư và khách hàng lo lắng rằng Credit Suisse không có kế hoạch đáng tin cậy nào để đảo ngược tình trạng kinh doanh suy giảm dài hạn.

Ngày 16/3, Ngân hàng First Republic đang đứng trên bờ vực khi khách hàng rút tiền gửi. Trong một cuộc họp ở Washington, Bộ trưởng Tài chính Mỹ Janet Yellen và ông Jamie Dimon, Giám đốc điều hành ngân hàng lớn nhất Mỹ JPMorgan Chase, đã vạch ra kế hoạch giải cứu khu vực tư nhân. Kết quả là họ đạt được thỏa thuận với một nhóm ngân hàng nước này để nhóm này bơm hàng chục tỷ USD vào Ngân hàng First Republic, giúp ngân hàng này tránh sụp đổ.

Quy mô các vụ giải cứu

Biểu tượng của Credit Suisse. Ảnh: AFP/TTXVN

Cho tới nay, Cục Dự trữ Liên bang Mỹ (FED) đã hỗ trợ trực tiếp gần 200 tỷ USD. Để đảm bảo tất cả các khoản tiền gửi tại SVB và Ngân hàng Signature, FED đang chịu trách nhiệm với số tiền 140 tỷ USD.

Sau đó, Ngân hàng Trung ương Thụy Sĩ đã bơm 54 tỷ USD cho Credit Suisse dưới hình thức cho vay khẩn cấp.

FED cũng đã đồng ý cho các ngân hàng khác vay số tiền kỷ lục trong tuần này. Cụ thể, các ngân hàng đã vay gần 153 tỷ USD từ FED trong những ngày gần đây, phá vỡ kỷ lục trước đó là 112 tỷ USD trong cuộc khủng hoảng năm 2008.

Các ngân hàng còn vay gần 12 tỷ USD từ chương trình cho vay khẩn cấp mới của FED được thành lập vào đầu tuần để ngăn chặn nhiều ngân hàng sụp đổ thêm.

Tổng số tiền 318 tỷ USD mà FED đã cho hệ thống tài chính vay chỉ bằng khoảng một nửa số tiền trong cuộc khủng hoảng tài chính toàn cầu. Nhưng theo ông Michael Feroli tại JPMorgan, đó vẫn là một con số lớn và các ngân hàng cần rất nhiều tiền.

Bản thân các ngân hàng cũng đã chi ra tiền tỷ. JPMorgan Chase, Bank of America và Citigroup nằm trong nhóm 11 ngân hàng cung cấp khoản tiền trị giá 30 tỷ USD nhằm củng cố niềm tin vào Ngân hàng First Republic.

HSBC đã cam kết hơn 2 tỷ USD cho hoạt động kinh doanh tại Anh của SVB sau khi mua chi nhánh SVB tại Anh ngày 12/3 với giá 1 bảng Anh.

Tác động tới khách hàng

Nếu khách hàng gửi tiền có dưới 250.000 USD trong tài khoản tại một ngân hàng Mỹ được FDIC bảo hiểm, thì họ gần như chắc chắn không có gì phải lo lắng.

Các nước châu Âu vận hành các chương trình tương tự. Ở Thụy Sĩ, mỗi người gửi tiền được bảo hiểm cho số tiền lên tới 100.000 franc Thụy Sĩ.

Khách hàng của các ngân hàng sụp đổ ở Liên minh châu Âu được cam kết trả lại 100.000 euro cho khoản tiền gửi của mình. Các chủ tài khoản chung có thể nhận được khoản bồi thường tổng cộng 200.000 euro.

Tại Anh, người gửi tiền có thể được trả lại tới 85.000 bảng Anh nếu ngân hàng họ gửi tiền sụp đổ và con số này tăng gấp đôi lên 170.000 bảng Anh cho các tài khoản chung.

Nguy cơ suy thoái ở Mỹ

Theo bà Yellen, tình hình ngành ngân hàng hiện nay có thể gây ra rủi ro suy thoái kinh tế đáng kể cho Mỹ.

Ngày 15/3, Ngân hàng Goldman Sachs cũng nhận định căng thẳng ngày càng tăng trong lĩnh vực ngân hàng đã làm tăng khả năng xảy ra suy thoái kinh tế ở Mỹ trong vòng 12 tháng tới. Ngân hàng này hiện cho rằng nền kinh tế Mỹ có 35% nguy cơ rơi vào suy thoái trong vòng một năm, tăng từ 25% trước khi cuộc khủng hoảng ngành ngân hàng bắt đầu.

Nguy cơ khủng hoảng tài chính toàn cầu

Ngân hàng Signature. Ảnh: AFP/TTXVN

SVB và Credit Suisse lâm khủng hoảng vì những lý do rất khác nhau và các cơ quan quản lý đã nhanh chóng can thiệp để củng cố niềm tin, khiến hầu hết các chuyên gia đều tin rằng tình hình của các ngân hàng nói chung có thể sẽ được kiểm soát, ít nhất là vào lúc này.

Ông Michael Every, chiến lược gia toàn cầu của Rabobank, cho rằng sẽ không có cuộc khủng hoảng tài chính toàn cầu nào sắp tái diễn. Ông nói kịch bản khủng hoảng năm 2008 sẽ không lặp lại vì một lý do rất rõ ràng đó là các ngân hàng nhìn chung có vốn đầu tư tốt hơn nhiều và chất lượng tín dụng không có vấn đề gì.

Bà Betsey Stevenson - Giáo sư kinh tế của Đại học Michigan - cũng đồng tình với quan điểm của ông Every, cho biết không coi đây là cuộc khủng hoảng tài chính toàn cầu 2.0 và không nhận thấy khả năng thanh toán của hệ thống có vấn đề gì. Theo Tiến sỹ Stevenson, có khả năng các vấn đề tài chính tại SVB không tệ như lo ngại ban đầu. Bà giải thích: "Có thể họ không hoàn toàn mất khả năng thanh toán, về bản chất, chỉ là khả năng thanh khoản kém do SVB nắm giữ một lượng lớn trái phiếu Chính phủ Mỹ dài hạn. Trái phiếu này đã giảm giá trị khi lãi suất bắt đầu tăng vào năm ngoái. Khi người gửi tiền yêu cầu rút tiền, SVB buộc phải bán nhiều trái phiếu trong số này với mức lỗ nặng, làm dấy lên lo ngại rằng ngân hàng sẽ không có đủ tài sản để trả hết các khoản nợ, nhất là khi mọi người đổ xô rút tiền".

Còn đối với Credit Suisse, rắc rối bắt đầu khi họ thừa nhận những thiếu sót trong kiểm soát tài chính hôm 14/3, sau đó là cổ đông lớn từ Saudi Arabia thông báo không đầu tư thêm tiền do giới hạn quy định. Ông Andrew Kenningham, Trưởng bộ phận kinh tế châu Âu của Capital Economics, cho biết tin xấu của Credit Suisse được đưa ra vào thời điểm không thích hợp, đó là sau vụ sụp đổ đột ngột của SVB. Ông nói: "Có tình trạng ‘lây lan’ - không phải vì họ có bất kỳ mối liên hệ nào với Credit Suisse, mà vì tâm lý nhà đầu tư đã thay đổi và mọi người đang xem xét kỹ lưỡng các ngân hàng khác, trong khi Credit Suisse được coi là mắt xích yếu nhất".

Theo CNN, ABC

Theo Thùy Dương

Báo Tin Tức