Bigtech và ngân hàng: Niềm tin của người tiêu dùng APAC đang thay đổi với các dịch vụ tài chính

Tại châu Á – Thái Bình Dương (APAC), khách hàng của ngân hàng sẵn sàng chia sẻ dữ liệu cá nhân để được cung cấp các sản phẩm, dịch vụ cá nhân hóa và trải nghiệm trực tuyến tốt hơn. Khách hàng cũng thể hiện sự tin tưởng với Bigtech trong việc triển khai các dịch vụ ngân hàng.

Đây là phát hiện của một nghiên cứu mới về APAC do công ty tư vấn quản lý công nghệ và kinh doanh Capco thực hiện. Cuộc khảo sát được công bố vào tháng 11/2022, đã thăm dò ý kiến của hơn 4.800 người ở Singapore, Hồng Kông, khu vực Vịnh Lớn (không bao gồm Hồng Kông), Thái Lan và Malaysia trong tháng 9 và tháng 10/2022 để tìm hiểu kỳ vọng và thái độ của người tiêu dùng đối với các dịch vụ tài chính trong khu vực.

Kết quả nghiên cứu cho thấy, ngân hàng bán lẻ ở APAC đang chuyển đổi sâu sắc bởi sự thay đổi hành vi và sở thích của khách hàng.

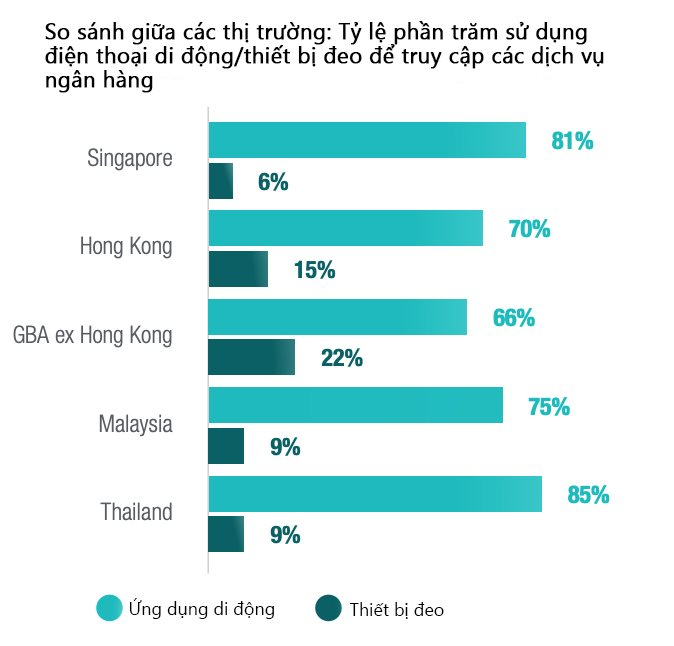

Đặc biệt, khách hàng của ngân hàng APAC là những người sử dụng thiết bị di động thường xuyên, với các công cụ truy cập phổ biến ở hầu hết các khu vực pháp lý. 3/4 số người được hỏi cho biết thường xuyên truy cập các dịch vụ ngân hàng bằng ứng dụng điện thoại di động, với mức sử dụng cao nhất ở Thái Lan (85%), Singapore (81%) và Malaysia (75%).

|

| Nguồn: Khảo sát của Ngân hàng Tương lai, Capco, 2022 |

Cải tiến các dịch vụ ngân hàng

Nghiên cứu cho thấy, mức độ sử dụng trực tuyến và di động cao đang thúc đẩy nhu cầu cải tiến của người tiêu dùng. 8/10 người được hỏi ở APAC muốn có trải nghiệm trực tuyến tốt hơn từ nhà cung cấp dịch vụ ngân hàng.

Tại Singapore, có 3 cải tiến hàng đầu mà khách hàng mong muốn nhất, đó là: điều hướng đơn giản và rõ ràng (59%); ứng dụng dành cho thiết bị di động (51%); nhận dạng khuôn mặt và đăng nhập bằng dấu vân tay (46%). Nghiên cứu cũng tiết lộ, trên khắp châu Á - Thái Bình Dương, khách hàng hiện đang yêu cầu các sản phẩm phù hợp, và sẵn lòng chia sẻ dữ liệu cá nhân để có quyền truy cập vào các dịch vụ tăng trải nghiệm cá nhân hóa.

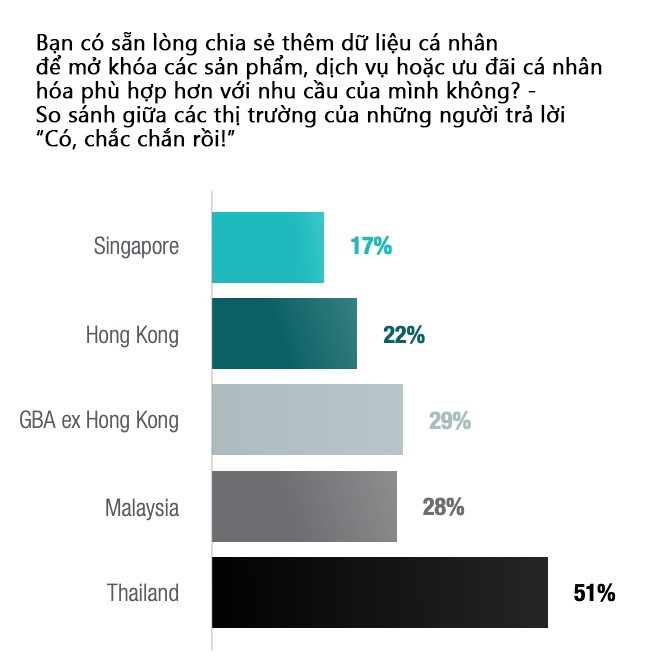

Tại Thái Lan, mức độ cởi mở đối với việc chia sẻ dữ liệu là cao nhất, với 51% số người được hỏi cho biết “chắc chắn” sẽ chia sẻ nhiều dữ liệu cá nhân hơn để nhận được các sản phẩm, dịch vụ cá nhân hóa; tiếp theo là khu vực Vịnh Lớn (không bao gồm Hồng Kông) ở vị trí 29 %, và Malaysia là 28%.

Các chuyên gia trong ngành cũng đồng ý rằng, siêu cá nhân hóa là một chiến lược quan trọng để các ngân hàng duy trì khả năng cạnh tranh trước sự “trỗi dậy” của Bigtech.

|

Nguồn: Khảo sát của Ngân hàng Tương lai, Capco, 2022 |

Niền tin của khách hàng đối với Bigtech

Khách hàng của ngân hàng tại APAC cũng chia sẻ sự hài lòng về việc các dịch vụ tài chính tập trung tại một cổng thông tin duy nhất và ủng hộ cách tiếp cận “all-in-one”.

Tại Singapore, 59% số người được hỏi cho biết thích “các dịch vụ tài chính all-in-one”, xu hướng này cũng được yêu thích bởi một tỷ lệ người tiêu dùng tương tự ở Hồng Kông. Trong khi đó, người tiêu dùng Thái Lan rất ưa chuộng cách tiếp cận “all-in-one” với 76% số người thích truy cập các dịch vụ tài chính thông qua một cổng thông tin.

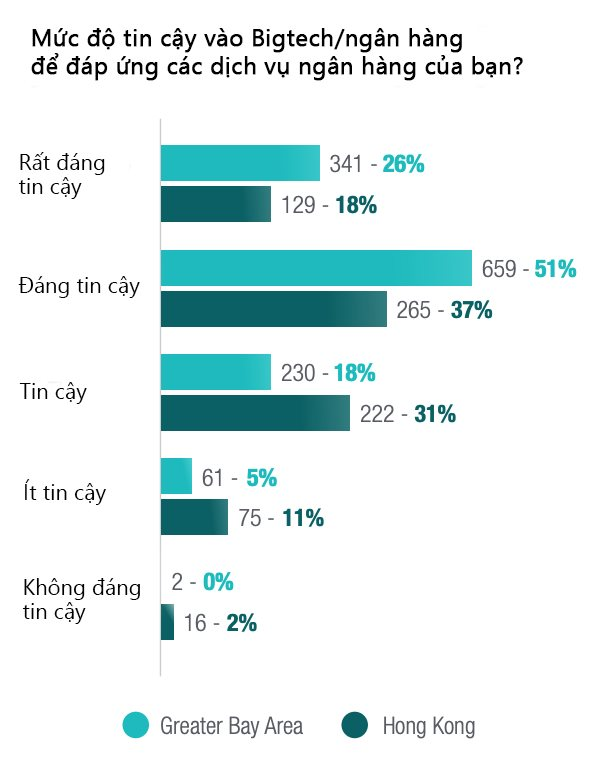

Nghiên cứu cho thấy, trên khắp APAC, người tiêu dùng cũng ngày càng cảm thấy thoải mái hơn khi sử dụng các giải pháp Fintech và dịch vụ tài chính kỹ thuật số do những công ty phi truyền thống cung cấp. Trong số hơn 4.800 cá nhân được Capco thăm dò ý kiến, 8/10 cho biết niềm tin vào việc sử dụng các dịch vụ ngân hàng số và di động đã tăng lên trong 2 năm qua. Trên thực tế, 6/10 người sẽ tin tưởng vào Bigtech để thực hiện các dịch vụ ngân hàng kể từ bây giờ.

Sự tín nhiệm đó thể hiện rõ nhất ở Khu vực Vịnh Lớn của Trung Quốc (không bao gồm Hồng Kông), nơi 77% người tiêu dùng khẳng định sẽ tin tưởng sử dụng các dịch vụ tài chính của Bigtech.

|

Nguồn: Khảo sát của Ngân hàng Tương lai, Capco, 2022 |

Sự trỗi dậy của ngân hàng số

Hành vi và kỳ vọng của khách hàng ở APAC đang thay đổi trước sự gia tăng của những thách thức kỹ thuật số trong không gian ngân hàng bán lẻ. Trong vài năm qua, cơ quan quản lý tài chính ở các khu vực pháp lý như Hồng Kông, Singapore, Malaysia và Philippines đã trao giấy phép ngân hàng số cho những công ty mới tham gia nhằm tăng cường cạnh tranh và khuyến khích đổi mới. Một số dịch vụ đã ra mắt, bao gồm Ngân hàng GXS và Anext ở Singapore, cũng như Ngân hàng Tyme và Ngân hàng Maya ở Philippines, với dự kiến sẽ làm rung chuyển ngành.

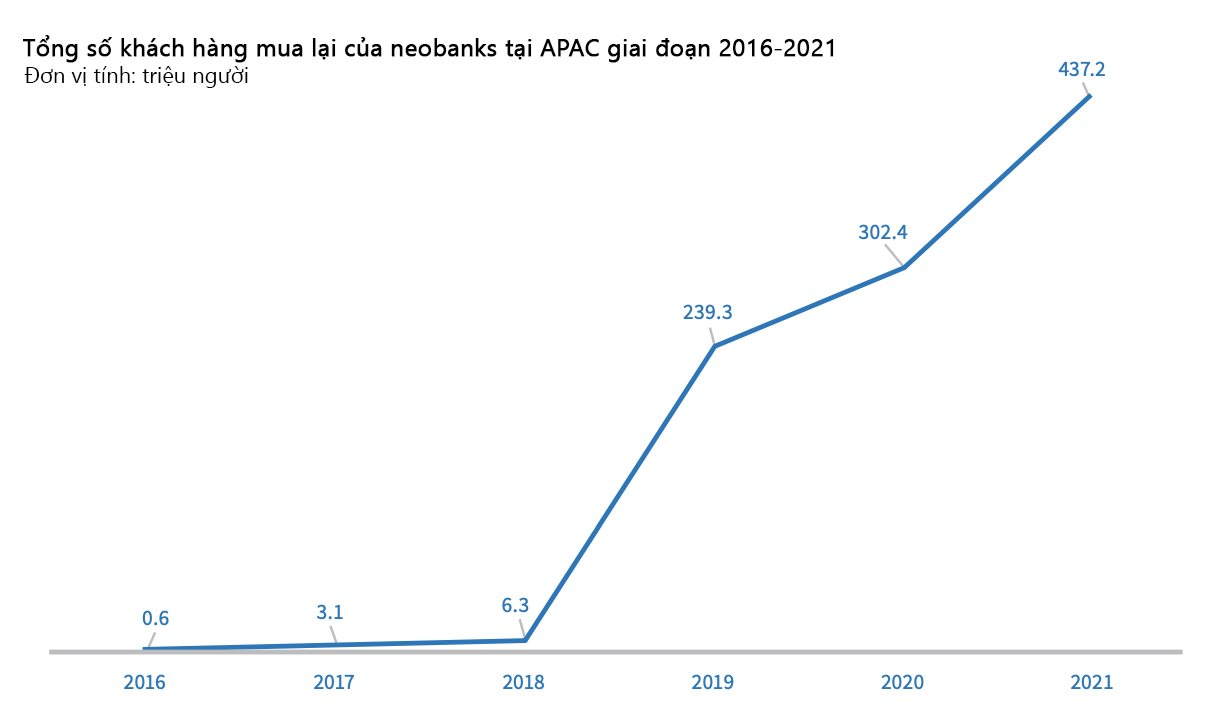

Theo báo cáo của nhà cung cấp công nghệ ngân hàng số Thụy Sĩ, Payments: Context (BPC) và công ty tư vấn Fintech Hà Lan Fincog, năm 2021, APAC là “ngôi nhà” của 68 ngân hàng số. Các ngân hàng số này đã thu hút lượng khách hàng đáng kể vào năm 2018, với tổng cộng 437,2 triệu khách hàng vào năm 2021.

|

Nguồn: Digital Banking in Asia-Pacific, Fincog, BPC |