Biến động CIR ngành ngân hàng nửa đầu năm

CIR thể hiện cho hiệu quả hoạt động của ngân hàng và thực tế, chỉ số này đã cải thiện liên tục trong suốt nhiều năm qua trước tác động của xu hướng số hóa mạnh mẽ. Tuy nhiên, nhìn lại một vài quý trở lại đây, hiệu quả cải thiện CIR có xu hướng chậm lại.

CIR (Cost-to-Income ratio) được đo lường bằng chi phí hoạt động trên tổng thu nhập của ngân hàng. CIR càng thấp thể hiện khả năng quản lý chi phí càng tốt và hiệu suất của nhân sự ngân hàng càng cao. Trong bối cảnh chỉ tiêu đối với một nhân viên ngành đã tăng mạnh trong những năm gần đây, dẫn đến thu nhập tạo ra trên mỗi nhân viên ngân hàng ngày càng cao. Bên cạnh đó, hiệu suất của nhân viên ngân hàng về mặt vận hành nội bộ cũng được tăng cường với hoạt động số hóa diễn ra mạnh mẽ.

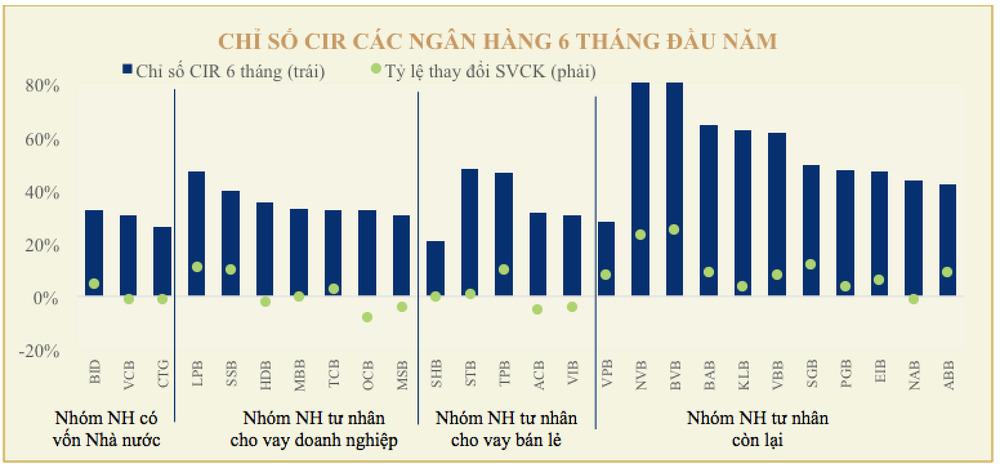

CIR của ngành ngân hàng đã giảm mạnh trong những năm qua, tuy nhiên tốc độ cải thiện đã giảm dần trong những quý gần đây. CIR có sự chênh lệch lớn giữa các nhóm khi top những ngân hàng có CIR hiệu quả lớn sẽ có chỉ số này dao động trong khoảng 30%, trong khi những ngân hàng có mức chỉ số CIR cao lại dao động lên đến 40-50%.

Nguồn: Tính toán của tác giả.

Các yếu tố tác động đến chỉ số CIR

Theo Báo cáo ngành Ngân hàng 6 tháng đầu năm 2023 của Học viện Ngân hàng, chỉ số CIR của ngành ngân hàng vừa được cải thiện ở quý I/2023, nhưng có xu hướng tăng trở lại vào quý II. Tuy nhiên, bức tranh này không đồng đều ở các nhóm. Trong khi nhóm có vốn Nhà nước giảm CIR, thì ở nhóm các ngân hàng tư nhân còn lại đa phần có sự gia tăng về chỉ số này nếu so sánh với cùng kỳ năm trước. Nguyên nhân chủ yếu do chiến lược của các ngân hàng. Xu hướng cải thiện CIR sẽ được thấy rõ hơn nếu xếp một số ngân hàng tiêu biểu trong cải thiện chỉ tiêu CIR vào hai nhóm động lực giúp cải thiện chỉ số: đầu tư công nghệ và cơ cấu nhân sự.

Nguồn: Văn Tuệ, tác giả tổng hợp.

Xu hướng đầu tư và chuyển đổi số ảnh hưởng đáng kể đến chỉ số CIR tại các ngân hàng. SHB và HDB là hai ngân hàng đã thực hiện chuyển đổi số và có tác động đáng kể đến chỉ số CIR. Trong năm 2022, SHB đã thực hiện chuyển đổi số thông qua các kênh eKYC hay sản phẩm thấu chi online… đã giúp ngân hàng này cắt giảm được chi phí vận hành. Đối với HDBank, trong giai đoạn đầu tư các dự án công nghệ và triển khai Basel III, chỉ số CIR đạt 40%, nhưng sau 2 quý triển khai, chỉ số này hiện tại chỉ còn 35%. OCB cũng là một trong những ngân hàng giảm được chỉ số CIR khi hoạt động chuyển đổi số trong thời gian dài và bắt đầu có trái ngọt giúp tối ưu năng suất lao động và giảm chi phí.

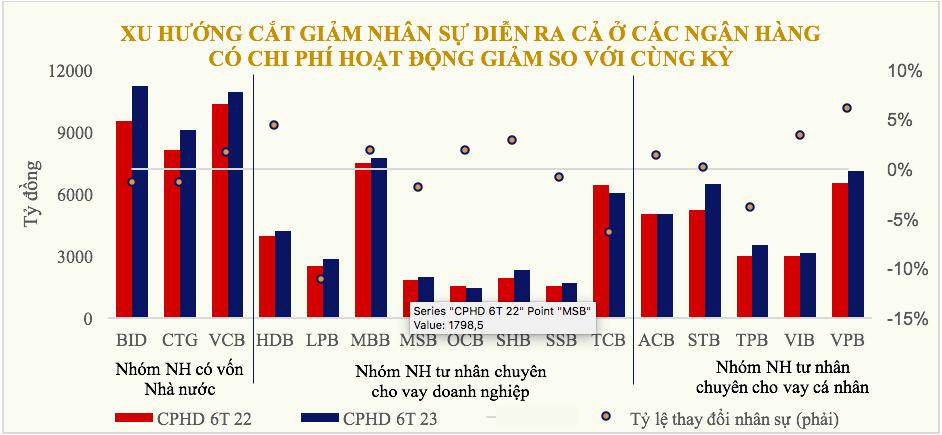

Trong khi đó, một số ngân hàng khác giảm chi phí bằng cách cắt giảm nhân sự. LPB đã cắt giảm gần 1.400 nhân sự chỉ trong 6 tháng đầu năm. Tiếp đến là TCB với 753 nhân sự. Theo sau là hai ông lớn BID và CTG với 403 và 362 nhân sự. LPB bắt đầu cắt giảm nhân sự sau khi nhà băng này chấp nhận chi phí CIR cao trong thời gian dài khi đầu tư nâng cấp hạ tầng và số hóa. TCB – một trong những ngân hàng đi đầu về số hóa - quyết định cắt giảm nhân sự giúp tối ưu chi phí vận hành.

Chỉ số CIR luôn có độ trễ trước các hoạt động đầu tư

Tuy nhiên, tỷ lệ CIR cao không hẳn phản ánh quá tiêu cực hoạt động kinh doanh ngân hàng nếu ngân hàng đó đang thực hiện đầu tư, chuyển đổi. Trong giai đoạn chuyển đổi, như ví dụ của hai ngân hàng phía trên, chỉ số CIR cao là điều hiển nhiên.

Trong giai đoạn sắp tới, hai ông lớn VCB và CTG sẽ thực hiện chiến lược chuyển đổi số có thể khiến chỉ số CIR tăng cao bất thường. VCB đang có kế hoạch thuê các chuyên gia nước ngoài giúp số hóa quy trình cho vay cá nhân nhỏ lẻ. Tuy nhiên, chỉ số CIR cần có thời gian để các nỗ lực số hóa của ngân hàng đi vào thực tiễn.

Kết hợp với quá trình chuyển đổi số sẽ là quá trình tối ưu hóa bộ máy nhân sự khi hoạt động số hóa có tác động lớn đến hiệu suất hoạt động. Cắt giảm nhân sự sẽ xảy ra theo hai hướng: vừa cắt giảm nhân sự nhưng tăng lương cho những cán bộ ở lại giúp gia tăng hiệu suất cho các nhân viên nhưng không giảm thêm được chi phí vận hành; xu hướng còn lại là cắt giảm nhân sự và giữ nguyên mức lương giúp cắt giảm quỹ lương từ đó cắt giảm chi phí vận hành và hạ chỉ số CIR.

Việc duy trì mức CIR cao hoặc thấp cũng chủ yếu dựa vào các chiến lược của các ngân hàng. Một số chấp nhận mức CIR cao để gia tăng đầu tư, nhưng một số chủ động cắt giảm chi phí hoặc tăng thu nhập. Tuy nhiên, việc duy trì mức CIR ở mức cao trong thời gian dài cũng có những rủi ro. Chẳng hạn, lợi nhuận của ngân hàng sẽ bị ảnh hưởng nếu lãi suất tăng mạnh. Bên cạnh đó, các khoản nợ xấu cũng có thể gia tăng nếu ngân hàng mở rộng tín dụng quá nhanh mà không đảm bảo chất lượng. Do đó, các ngân hàng cần cân nhắc kỹ lưỡng trong việc điều chỉnh CIR, để đảm bảo mức tăng trưởng an toàn và bền vững.

Cải thiện chỉ số CIR để từ đó cải thiện ROA là một trong những trọng tâm trong hoạt động của các ngân hàng trong giai đoạn chuyển đổi số hiện đại. Xu hướng chuyển đối số và kết hợp với sự phát triển của việc ứng dụng AI trong từng khía cạnh hoạt động của ngân hàng sẽ là chìa khóa giúp thay đổi hiệu quả hoạt động của các ngân hàng trong giai đoạn tới.

(*) Lê Thị Hương Trà, Lê Hoài Ân, Viện NCKH Ngân hàng, Học viện Ngân hàng.

Theo Lê Thị Hương Trà, Lê Hoài Ân

Nhà đầu tư